股票配资软件价格 “科八条”后“吃螃蟹”者出现 首单收购未盈利资产方案出炉

“科八条”后“吃螃蟹”者出现 首单收购未盈利资产方案出炉

“科八条”发布后不到一周,两家企业迅速响应。

6月21日,芯联集成披露重组预案,拟收购芯联越州集成电路制造(绍兴)有限公司(简称“芯联越州”)72.33%股权,后者目前尚未盈利,是“科八条”后首家被收购的未盈利企业。

6月23日,纳芯微也发布公告,拟以现金方式收购上海麦歌恩微电子股份有限公司(以下简称“麦歌恩”)79.31%股份。后者是矽睿科技旗下的重要资产,矽睿科技曾在2021年、2023年两度备战科创板(接受上市辅导),随着麦歌恩被剥离,矽睿科技的独立IPO之路进程或将改变。

此前,证监会发布《关于深化科创板改革 服务科技创新和新质生产力发展的八条措施》(俗称“科八条”),特别提到,支持科创板上市公司开展产业链上下游的并购整合;提高并购重组估值包容性,支持科创板上市公司收购优质未盈利“硬科技”企业。

截至3月30日,这家全球最大规模的娱乐公司调整后的每股收益(不包括一些特殊项目)上升至1.21美元,超过了华尔街分析师平均预期的1.12美元。其中,包括迪士尼主题公园在内的业务部门营业利润同比增长约12%,与此同时迪士尼第二财季的流媒体业务的营业亏损则从上年同期的6.59亿美元大幅缩减至1,800万美元。

据两名消息人士透露,索尼影业董事长Tony Vinciquerra多年前首次接触派拉蒙的控股股东Shari Redstone,探讨收购派拉蒙电影公司事宜。其中一名消息人士称,Redstone当时对拆分公司并不感兴趣。

“并购重组作为科技巨头做大做强的重要手段,不仅能够帮助公司不断切入全新赛道,还可以持续拓宽企业的护城河,提高产业集中度,随着政策进一步放开,硬科技领域的并购重组将持续活跃。”泽浩资本合伙人曹刚受访指出。

“首吃螃蟹者”出现

作为“科八条”后的“首吃螃蟹者”,芯联集成对于芯联越州的收购方案,在市场引发广泛关注。

值得关注的是,与标的公司一样,芯联集成自身也并未盈利,其于2023年5月10日按照“市值+营收”的科创板第四套上市标准上市,2023年,芯联集成营业收入为53.24亿元,净利润为-29.41亿元。

交易预案披露后的首个交易日,芯联集成股价大涨3.28%。

在过去很长一段时间内,由于传统的DCF折现模型、市盈率、市净率等估值方法的局限,市场对于未盈利“硬科技”企业很难给出合适的估值及价格,因此,买卖双方对于未盈利资产的收并购积极性一直不高。

即便有少数上市公司愿意收购未盈利资产,往往也会面临较大的监管及舆论压力。

随着“科八条”的问世,收购优质未盈利“硬科技”企业获得鼓励,政策对“硬科技”公司的估值方法及估值上限也更为宽容,极大提振了硬科技领域的并购重组热情。

根据方案,芯联集成拟通过发行股份及支付现金的方式向滨海芯兴、远致一号等15名交易对方购买其合计持有的芯联越州72.33%股权。

据了解,标的芯联越州是芯联集成“二期晶圆制造项目”的实施主体,主要从事功率半导体领域的晶圆代工业务,拥有高端车规级硅基IGBT(绝缘栅双极型晶体管)及SiC MOSFET(碳化硅金属氧化物半导体场效应晶体管)产线。

2023年,芯联越州6英寸SiC MOSFET出货量已达国内第一。2024年4月,芯联越州8英寸SiC MOSFET工程批顺利下线,预计于2025年实现量产,有望成为国内首家规模量产8英寸SiC MOSFET的企业。

在此次收购前,芯联集成已持有芯联越州27.67%的股权。如果收购完成,芯联越州将成为芯联集成的全资子公司。从行业来看,芯联越州属于“硬科技”领域,并且与上市公司具有较高的协同性。

从财务数据上看,由于产线投资规模较大,芯联越州在营收大幅增长的同时,亏损额也在持续扩大。2022年,芯联越州营收1.37亿元,归母净利润为-7.00亿元;2023年,芯联越州营收增至15.60亿元,归母净利润为-11.16亿元。

截至预案签署日,芯联越州的审计和评估工作尚未完成,交易的最终交易价格、股份支付及现金支付比例尚未确定。

民生证券计算机团队认为,本次收购亏损公司或体现出科八条中提高并购重组估值包容性,支持科创板上市公司收购优质未盈利“硬科技”企业的建议。

曹刚也对记者表示:“芯联集成本身也没有盈利,目前收购的也是未盈利资产,从行业定位是符合监管要求的。这场收购的推进过程和最终结果,会影响到后市对于科创板改革方向的判断。”

并购热情持续提升

“科八条”还强调,将放宽对硬科技企业的交易估值限制。

在纳芯微的收购案中,能看到这一政策对于市场热情的提振。

根据方案,纳芯微拟以7.93亿元现金收购麦歌恩79.31%股份,其中,麦歌恩100%股权定价为10亿元。

麦歌恩属于典型的轻资产行业企业,其主营以磁电感应技术和智能运动控制为基础的芯片研发、生产和销售,截至2023年末,总资产为2.62亿元,净资产则只有1.48亿元;2023年实现营业收入3亿元,净利润1883.83万元。

按照收益法评估,麦歌恩10亿元估值的增值率为576.55%;按照市场法评估,其增值率则高达964.21%。静态PE为53.08倍。

不过,此次收购中,交易对手方承诺,麦歌恩2024—2026年三年业绩承诺1.66亿元,年均5545万元。在较高额的业绩承诺之下,麦歌恩的动态PE(未来三年承诺年均净利)为18.04倍。

据收购方案,此次交易的股份转让价款将分为四笔支付,分别为总价款的10%、80%、5%及5%,若2024—2026年累计净利润低于上述承诺总额(1.66亿元),则第四笔转让费用无需支付。

值得一提的是,科八条强调,将丰富并购重组支付工具,鼓励综合运用股份、现金、定向可转债等方式实施并购重组,开展股份对价分期支付研究。

这也就意味着,未来科创板公司有望摆脱现金能力不足的制约,通过创新支付方式实现行业整合与做大做强。而具备估值溢价优势的企业,有望显著受益,硬科技领域的并购热情将持续提升。

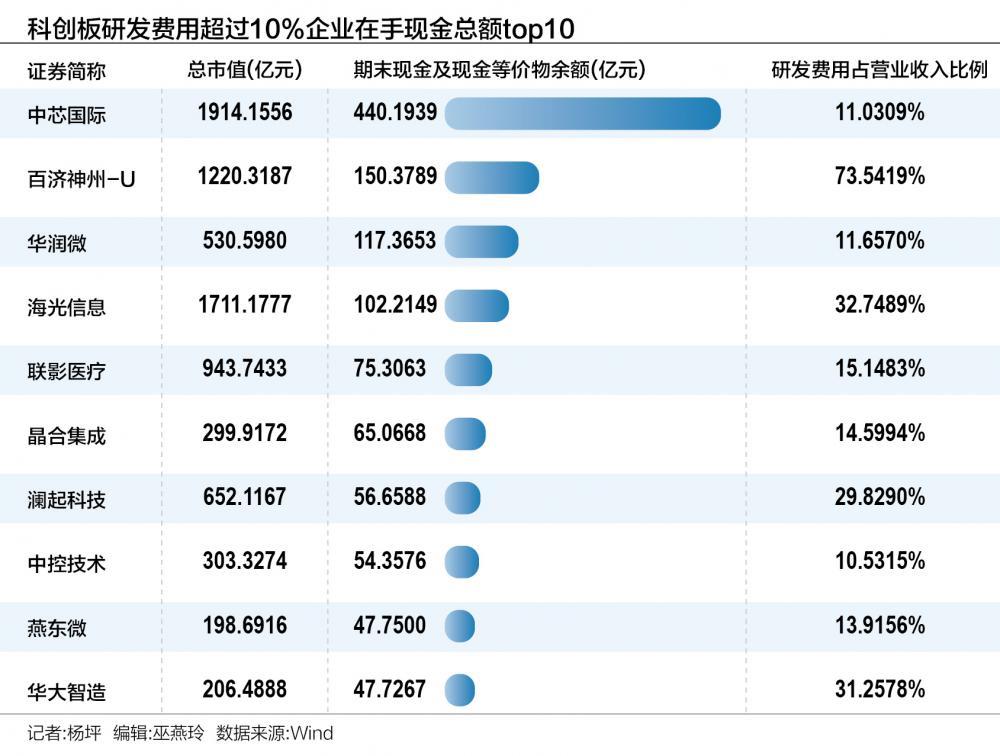

Wind数据显示,截至2023年末,科创板现金及现金等价物余额超过百亿的有12家上市公司。其中,研发费用占比(占营业收入比例)超过10%的342家企业中,科创板现金及现金等价物余额超过50亿的则只有8家;现金除以市值比率大于20%的企业则为87家。

以纳芯微为例,截至2024年一季度,纳芯微账面上的货币资金27.20亿元,交易性金融资产12.24亿元,股权交易款占纳芯微账面资金的20.11%。而即便如此宽裕,纳芯微还拟向银行申请不超过4.8亿元的贷款用于收购。

“政策明确提出多条上市公司股权融资的支持措施,如建立健全开展关键核心技术攻关的硬科技企业股债融资、并购重组绿色通道;丰富并购重组支付工具,开展股份对价分期支付研究。位于前沿赛道的领军企业具备定增的估值优势,考虑到当前一级市场估值较高,我们认为PS(市销率)估值大于20倍的公司或率先开展定增后并购重组。”民生证券计算机团队认为。

招商基金研究部首席经济学家李湛也指出,鼓励科创企业收购优质未盈利“硬科技”企业,并为科创企业的并购重组提供融资、支付方面的支持。二者相辅相成股票配资软件价格,共同支持科创板“硬科技”企业在上市后进一步成长壮大。

Powered by 配资开户平台_低风险股票配资_联华证券平台 @2013-2022 RSS地图 HTML地图